# Circle IPO解析:看似矛盾的低利润率背后蕴含巨大增长潜力在加密行业寒冬中,Circle选择上市,揭示了一个看似矛盾却充满潜力的故事。尽管净利率持续下滑,公司仍然展现出强劲的增长前景。一方面,Circle拥有高度透明、严格合规的运营模式和稳定的储备收入;另一方面,其盈利能力却显得相对温和,2024年净利率仅为9.3%。这种表面上的"低效"并非商业模式失败的体现,反而揭示了更深层的增长逻辑:在利率红利逐步消退、分销成本结构复杂的背景下,Circle正在构建一个高度可扩展、合规领先的稳定币基础设施,其利润被战略性地"再投资"于市场份额扩张和监管优势巩固中。## 1. 七年上市历程:加密监管的演进缩影### 1.1 三次资本化尝试反映监管环境变迁(2018-2025)Circle的上市之路是加密企业与监管框架动态博弈的典型案例。2018年首次IPO尝试适逢美国证监会对加密货币定性模糊期,公司通过整合支付和交易业务吸引了大量投资,但因监管质疑和市场动荡导致估值大幅缩水。2021年的SPAC方案虽规避了传统IPO的严格审查,却因稳定币监管问题流产,但推动了公司向"稳定币即服务"战略转型。2025年选择纽交所上市标志着加密企业资本化路径的成熟,首次详细披露了储备金管理机制,实质上构建了与传统货币市场基金等效的监管框架。### 1.2 与某交易平台的合作:从生态共建到关系微妙早期,Circle与某交易平台通过联盟共同推广USDC。2023年,Circle以2.1亿美元股票收购了联盟剩余股权,重新约定了分成协议。目前的动态分成模式与该交易平台供应的USDC量挂钩。数据显示,该平台持有USDC总流通量约20%,却分享了约55%的储备收入,这为Circle埋下隐患:当USDC在该平台生态外扩张时,边际成本将呈非线性上升。## 2. USDC储备管理及公司股权结构### 2.1 储备金分层管理策略USDC储备采用"流动性分层"管理:- 15%现金存放于系统重要性金融机构,应对突发赎回- 85%通过某资管公司管理的Circle储备基金配置自2023年起,USDC储备仅限于银行现金和储备基金,主要投资于短期美国国债和隔夜回购协议,严格控制资产组合的加权平均到期日和存续期。### 2.2 三层股权结构设计上市后,Circle将采用三层股权结构:- A类股:普通股,每股一票投票权- B类股:创始人持有,每股五票投票权,但总投票权上限30%- C类股:无投票权,特定条件下可转换这一结构旨在平衡公开市场融资与长期战略稳定性,同时确保核心团队对关键决策的控制权。### 2.3 高管及机构持股情况高管团队持有大量股份,多家知名风投机构累计持有超1.3亿股,50亿美元估值的IPO将为他们带来可观回报。## 3. 盈利模式分析### 3.1 收益来源及运营指标- 核心收入:储备收入占总营收99%,2024年约16.61亿美元- 分成机制:与某交易平台按USDC持有量分享约50%储备收入- 其他收入:企业服务、铸币业务等贡献较小,仅1516万美元### 3.2 收入增长与利润收缩的结构性因素(2022-2024)- 收入结构单一化:储备收入占比从95.3%上升至99.1%- 分销成本激增:三年内上涨253%,压缩毛利空间- 盈利实现但边际放缓:2024年净利润1.55亿美元,净利率降至9.28%- 成本刚性化:合规相关支出持续增长,反映"合规优先"战略Circle财务结构逐步向传统金融机构靠拢,但高度依赖利差和交易规模的营收模式面临周期性风险。### 3.3 低净利率背后的增长潜力虽然2024年净利率仅9.3%,但业务模式仍蕴含多重增长动力:- 流通量持续提升:USDC市值有望年底达900亿美元,CAGR超160%- 分销成本结构优化:与新合作伙伴的协议显著降低单位获客成本- 市场稀缺性溢价:作为美股唯一纯正稳定币标的,估值体系尚未充分反映其稀缺性- 抗周期能力:相比其他加密相关股票,USDC在熊市中展现出更强的韧性## 4. 风险因素### 4.1 机构关系网的脆弱性- 非对称分成机制导致高昂分销成本- 渠道依赖可能引发"分销成本螺旋上升"### 4.2 稳定币法案的双向影响- 储备资产本地化要求或产生大额调整成本- 合规成本可能进一步压缩利润空间## 5. 战略发展方向### 5.1 合规时代的市场卡位- 多地监管牌照构建制度资本优势- 跨境支付替代方案开拓增量市场- B2B金融基础设施深化应用场景### 5.2 增长飞轮构建- 新兴市场货币替代加速流通量增长- 离岸美元回流通道拓展资金管道- RWA资产代币化创造新收入来源- 监管空窗期抢占机构客户市场- 企业服务套件深化非储备收入Circle的低净利率实质上反映了其"以利润换规模"的战略选择。当USDC生态达到临界规模,其估值逻辑将从"稳定币发行商"升级为"数字美元基础设施运营商"。这一转变需要投资者以更长周期视角,重估其网络效应带来的垄断溢价。在传统金融与加密经济的交汇点,Circle的IPO不仅是公司里程碑,更是整个行业价值重估的重要标志。

Circle IPO解析:低利润背后的稳定币增长机遇

Circle IPO解析:看似矛盾的低利润率背后蕴含巨大增长潜力

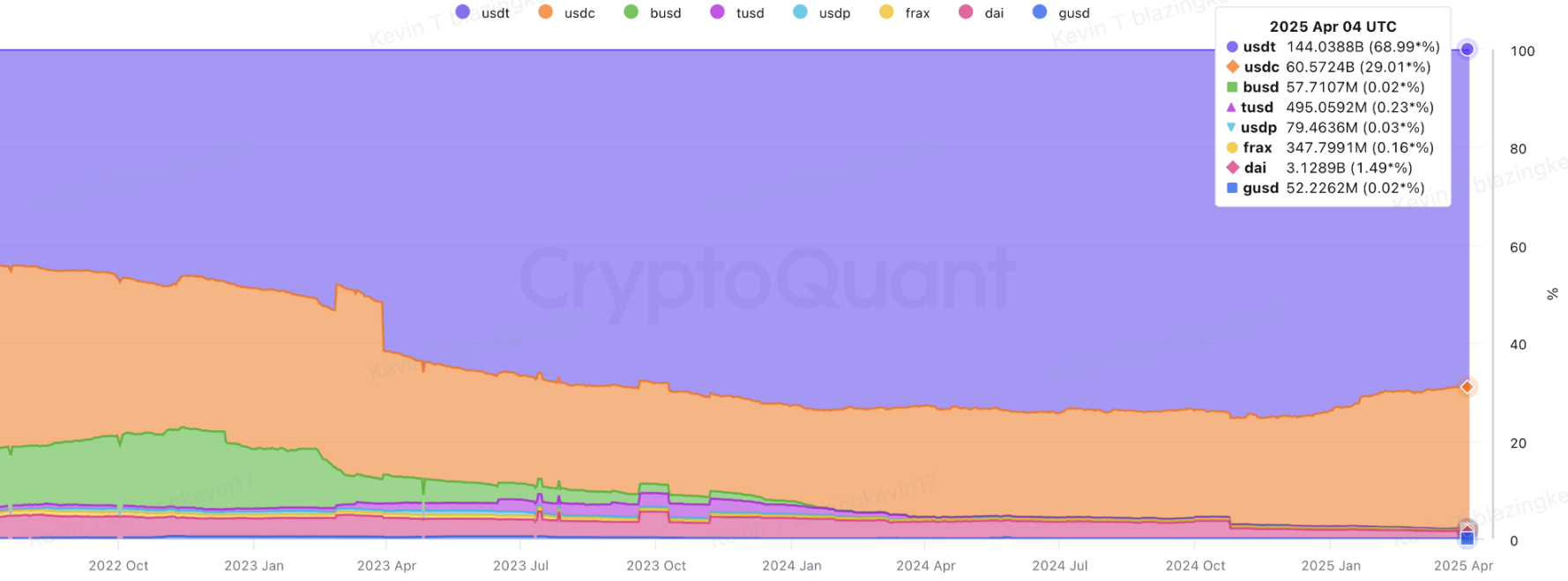

在加密行业寒冬中,Circle选择上市,揭示了一个看似矛盾却充满潜力的故事。尽管净利率持续下滑,公司仍然展现出强劲的增长前景。一方面,Circle拥有高度透明、严格合规的运营模式和稳定的储备收入;另一方面,其盈利能力却显得相对温和,2024年净利率仅为9.3%。这种表面上的"低效"并非商业模式失败的体现,反而揭示了更深层的增长逻辑:在利率红利逐步消退、分销成本结构复杂的背景下,Circle正在构建一个高度可扩展、合规领先的稳定币基础设施,其利润被战略性地"再投资"于市场份额扩张和监管优势巩固中。

1. 七年上市历程:加密监管的演进缩影

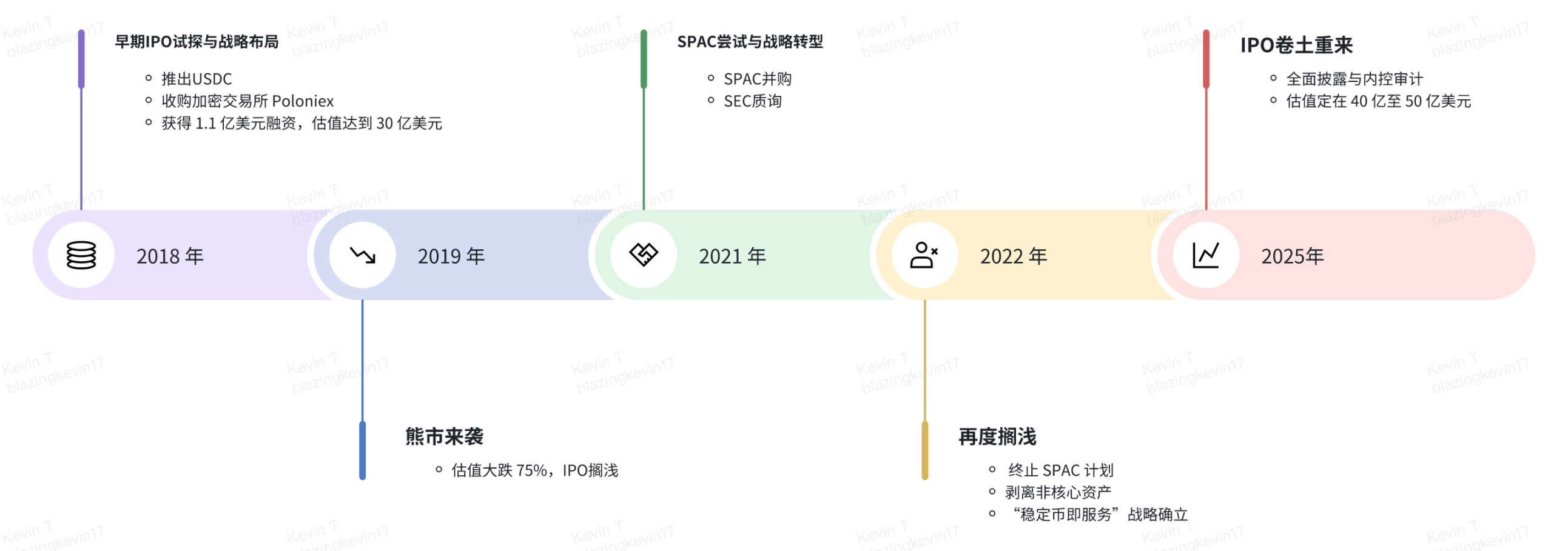

1.1 三次资本化尝试反映监管环境变迁(2018-2025)

Circle的上市之路是加密企业与监管框架动态博弈的典型案例。2018年首次IPO尝试适逢美国证监会对加密货币定性模糊期,公司通过整合支付和交易业务吸引了大量投资,但因监管质疑和市场动荡导致估值大幅缩水。2021年的SPAC方案虽规避了传统IPO的严格审查,却因稳定币监管问题流产,但推动了公司向"稳定币即服务"战略转型。2025年选择纽交所上市标志着加密企业资本化路径的成熟,首次详细披露了储备金管理机制,实质上构建了与传统货币市场基金等效的监管框架。

1.2 与某交易平台的合作:从生态共建到关系微妙

早期,Circle与某交易平台通过联盟共同推广USDC。2023年,Circle以2.1亿美元股票收购了联盟剩余股权,重新约定了分成协议。目前的动态分成模式与该交易平台供应的USDC量挂钩。数据显示,该平台持有USDC总流通量约20%,却分享了约55%的储备收入,这为Circle埋下隐患:当USDC在该平台生态外扩张时,边际成本将呈非线性上升。

2. USDC储备管理及公司股权结构

2.1 储备金分层管理策略

USDC储备采用"流动性分层"管理:

自2023年起,USDC储备仅限于银行现金和储备基金,主要投资于短期美国国债和隔夜回购协议,严格控制资产组合的加权平均到期日和存续期。

2.2 三层股权结构设计

上市后,Circle将采用三层股权结构:

这一结构旨在平衡公开市场融资与长期战略稳定性,同时确保核心团队对关键决策的控制权。

2.3 高管及机构持股情况

高管团队持有大量股份,多家知名风投机构累计持有超1.3亿股,50亿美元估值的IPO将为他们带来可观回报。

3. 盈利模式分析

3.1 收益来源及运营指标

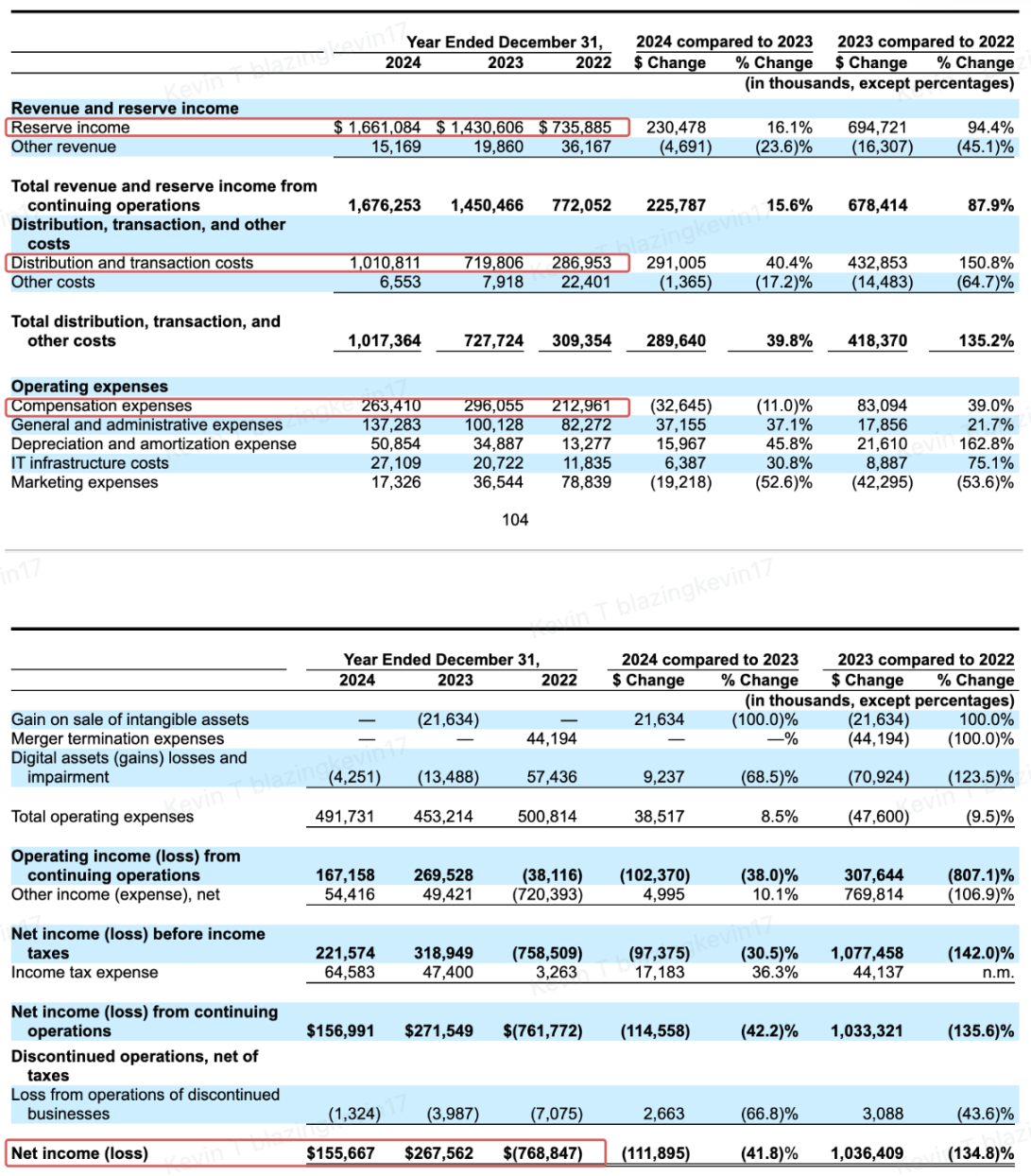

3.2 收入增长与利润收缩的结构性因素(2022-2024)

Circle财务结构逐步向传统金融机构靠拢,但高度依赖利差和交易规模的营收模式面临周期性风险。

3.3 低净利率背后的增长潜力

虽然2024年净利率仅9.3%,但业务模式仍蕴含多重增长动力:

4. 风险因素

4.1 机构关系网的脆弱性

4.2 稳定币法案的双向影响

5. 战略发展方向

5.1 合规时代的市场卡位

5.2 增长飞轮构建

Circle的低净利率实质上反映了其"以利润换规模"的战略选择。当USDC生态达到临界规模,其估值逻辑将从"稳定币发行商"升级为"数字美元基础设施运营商"。这一转变需要投资者以更长周期视角,重估其网络效应带来的垄断溢价。在传统金融与加密经济的交汇点,Circle的IPO不仅是公司里程碑,更是整个行业价值重估的重要标志。